Инфографиканы жасаған Амангелді ҚИЯС, «ЕQ»

Сектордағы сандардың көңіл күйі күшті

Жалпы, соңғы бес жылда сақтандыру ұйымдарының активі жыл сайын орташа 15,3 пайызға өсіп келеді. Бұл әрине, сақтандыру нарығының да ерекше жылдамдықпен дамып жатқанын айғақтап тұр. Қазір нарықта 27 ұйым жұмыс істесе, соның тоғызы өмірді сақтандырумен айналысады екен. Осы тақырыпқа аз-кем зерттеу жасаған Ranking бүкіл ұйымның меншік капиталдарын қосса 721 млрд теңге болатынын есептеп шығыпты. Бұл тұрғыда да өсу бар: 721 млрд теңге былтырғы көрсеткіштен 10,3 пайызға көп.

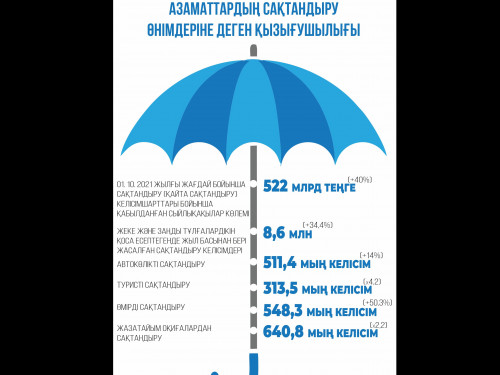

Жыл сайын азаматтардың сақтандыру өнімдеріне деген қызығушылығы артып келе жатыр. 2021 жылдың 1 қазанындағы жағдай бойынша сақтандыру (қайта сақтандыру) келісімшарттары бойынша қабылданған сыйлықақылар көлемі 522 млрд теңгеге жеткен: сөйтіп, бір жыл ішінде бірден 40 пайызға көбейіп шыға келген. Сонымен бірге, жеке және заңды тұлғалардікін қоса есептегенде жыл басынан бері жасалған сақтандыру келісімдері 8,6 млн-ға жеткен. Бұл да 2020 жылдағы көрсеткіштен 34,4 пайызға көп. Соның ішінде автомобильді сақтандыру – 14 пайызға (511,4 мың келісім), туристі сақтандыру – 4,2 есе (313,5 мың), өмірді сақтандыру – 50,3 пайыз (548,3 мың), жазатайым оқиғалардан сақтандыру 2,2 есе (640,8 мың) артқан.

«Бір қызығы, сақтандыру сыйлықақыларының жалпы санының өсуі тек міндетті емес, сонымен қатар ерікті сақтандыру сегментіндегі өнімге сұраныстың артуымен де байланысты. Биыл қыркүйектің соңындағы жағдай бойынша жеке ерікті сақтандыру бойынша сыйлықақы өсімі 84,6 млрд теңгеге жеткен немесе бір жыл ішінде 61,2 пайызға ұлғайған. Өмірді шұғыл сақтандыру және жаңа ерікті жинақтау өнімдерін енгізуге байланысты өмірді сақтандыру келісімдерінің саны артты», деп жазады Ranking сарапшылары.

Сала цифрланады

Қаржы нарығын реттеу және дамыту агенттігі төрағасының орынбасары Мария Хаджиеваның айтуынша, 2025 жылға дейін сақтандыру өнімдері цифрлана бастайды. Оның сөзінше, әлемде сақтандыру компанияларының қызметтері онлайнға өтіп жатыр. Қазақстан да оңтайлы үрдістен тысқары қалмауы тиіс.

«Алға қойылған міндеттерге жету үшін агенттік мынадай бағыттарға баса назар аударады: Бірінші – Insurtech, бұл сақтандыру қызметтерін көрсету кезінде цифрлы технологиялардың қолданылуы. Яғни екі тараптың да уақытын үнемдеу керек. Екінші бағыт – RegTech. Бұл технологиялар сақтандыру нарығына қатысушылар қызметінің тиімділігін арттыруға арналған. Мысалы, сақтандыру шарттары бойынша толық дерекқорын құру есебінен сақтандыру компанияларына жүктемені төмендетуге мүмкіндік береді. Мемлекеттік дерекқорларды интеграциялау әрбір клиент бойынша тәуекелдерді неғұрлым толық және дұрыс бағалауды (андерайтинг) жүргізуге мүмкіндік береді. Үшінші бағыт – SupTech: сақтандыру компанияларының реттеушілік талаптарды орындауын қадағалауды автоматтандыру. SupTech қадағалау органының тиімділігін арттырады, бұл нәтижесінде клиенттердің құқықтарын тиісті деңгейде қорғауды қамтамасыз етеді», дейді М.Хаджиева.

Сектор өсімінің сыры

Әлбетте, 2020 жыл бұл секторға да ауыр тиді. Қатаң карантин шектеулеріне байланысты былтыр сақтандыру бойынша сыйлықақыларды жинау көрсеткіші 2019 жылғы 55,7 пайыздан 2020 жылы 16 пайызға дейін төмендеп кеткен. Соған қарамастан ұйымдар активі – 38, меншік капиталы – 42, таза пайда 58,5 пайызға артқан. Сонда бұл өсімнің сыры неде деген сұрақ туындайды ғой. Сөйтсек, бірқатар компаниялар тіпті қатаң дағдарыс кезінде адамдарды арбап қояр ұсыныстар жасайды екен. Яғни азамат сақтандыру өнімін тұтыну арқылы инвестициялық табыс таба бастайды.

Мысалы, КСЖ Standard Life ұйымы банктер секілді өмірді сақтандырудың жинақтаушы бағдарламасын ұсынады. Ақша жинақталып жатқан мерзім ішінде ұйым клиентке кепілді пайыздық табыс беріп отырады. Елде теңге құнсыздануы жоғары болғандықтан, олар табысты доллармен кепілдендіреді. Нарықта оның көлемі жылдық 3,5 – 4 пайыз көлемінде құбылып тұрады. Банктерде валюталық депозиттер бойынша жылдық ставка 1 пайыздан әрең асатынын ескерсек, сақтандыру ұйымдары ұсынысының клиенттерге майдай жағатыны түсінікті.

Сарапшылар сондай-ақ карантиннің де өсімге үлес қосқанын атап өтеді. Әрине, бұл жерде тікелей емес жанама әсер сөз болып отыр. Азаматтар жұмысының онлайнға ауысуы бос уақытты көбейтіп, нәтижесінде олар қаржылық құралдарды кеңінен зерттей бастады деген пікір де айтылады.

Халықаралық

агенттіктер көзімен

2021 жылдың 1 қаңтарынан бері қолжетімді болған unit-linked инвестициялық сақтандыру өнімі де сектордағы өсімді жеделдетіп жатыр. Fitch Ratings америкалық рейтинг агенттігінің бағалауынша, өсім нарық сыйымдылығын арттырады және компаниялар арасындағы бәсекені күшейтеді. Биылғы 8 айдың қорытындысы бойынша сектордағы барлық өсімнің тең жартысы осы өнімге тиесілі болған. Сақтандыруға байланысты Салық кодексіне салық жеңілдіктерінің енгізілуі өсімге себеп болып отыр. Жаңа өнім мен жеңілдікті естіп бұл нарыққа бет бұрған компаниялар саны да артпақ.

«Бизнес ауқымының кеңеюі бірқатар қиындық та тудырады. Сектордағы міндеттемелер мен активтерді басқару сапасы әлсіз. Техникалық резерв құрылымы және валюта мен мерзім бойынша инвестициялар арасындағы алшақтық басым. Несие сапасы және дюрация бойынша инвестициялық құралдарды таңдаудың аздығы өмірді сақтандыратын қазақстандық компаниялардың жұмысына кері әсер етіп отыр. Өмірді сақтандыру сегментінің одан әрі өсуі бұл тәуекелді күшейтуі мүмкін», деп мәлімдейді Fitch Ratings саладағы кемшіліктерді айта отырып.

Айта кетейік, Unit-linked келісімінің иесі – жоғары әлеуетті кіріспен инвестициялау мүмкіндігін алады және сонымен бірге бірінші күннен бастап сақтандырылады. Клиент стратегияны және инвестициялық құралды таңдай алады. Ал әдеттегі сақтандыру бойынша клиент инвестициялауға қатыспайды, тек келісімі соңына жеткен кезде белгіленген кірісті алумен шектеледі.

S&P агенттігі 2021-2022 жылдары өмірді сақтандыру секторының өсімі 25 пайыздан кем болмайды деп болжайды. «2021 жылы Қазақстандағы сақтандыру нарығының даму перспективасы» атты вебинарда агенттік сарапшылары кейбір көрсеткіштерге тоқталады.

«Егер дамыған елдерде жан басына шаққандағы сақтандыру шығыны орташа 3,7 мың долларды құраса, дамушы елдерде бұл көрсеткіш 220 долларға жуықтайды. Бұл көрсеткіш Қазақстанда өте төмен. 10 жылда сақтандыру сыйлықақысы құрылымында айтарлықтай өзгеріс болды. Мысалы, 2010 жылы өмірді сақтандырудағы сыйлықақының үлесі 12 пайыз болса, қазір – 31 пайыз. Аталған көрсеткіш мүлікті сақтандыру бойынша 6 пайызға қысқарды, транспорт құралдарын сақтандыру өзгеріссіз қалды», деп мәлімдейді.

S&P бағалауынша, Қазақстанның елдік және салалық тәуекелдерінің деңгейі – орташадан жоғары («ВВВ-«/ «тұрақты»/ «А-3»). Қытай, Колумбия, Португалия, Польша елдері де бізбен деңгейлес екен. Немесе біз олармен деңгейлеспіз.

Қаржы нарығын реттеу және дамыту агенттігінің жаңа есебіне сүйенсек, 2021 жылдың 1 қыркүйегіндегі жағдай бойынша сақтандыру сыйлықақысының көлемі 476 488 млн теңге болған. Сыйлықақының басым бөлігін ерікті жеке сақтандыру алып тұр екен: 199 174 млн теңге. Міндетті сақтандыру бойынша 85 753 млн теңге жиналған. 191 561 млн теңге – мүлікті ерікті сақтандырудан түскен қаражат көлемі.