Инфографиканы жасаған – Қонысбай ШЕЖІМБАЙ, «EQ»

Баға өсімі тежелді

Әрине, инфляциялық болжамдар белгілі бір тәуекелдерге ұшырауы да мүмкін. Ондай жағдайлар инфляцияның мақсатты көрсеткішке тез оралуына кедергі келтіреді. Пайда болуы мүмкін басты тәуекелдер ретінде – инфляциялық күтулер қиындығын, фискалды импульстің күшеюін және тұтынушылық несиелеу деңгейінің өсіп кетуін айтуға болады. Сонымен қатар ықтимал тәуекелдер астықтың төмен түсімінің және реттелетін бағалар саласындағы реформалардың толыққанды жүзеге аспауынан туындайтын азық-түлік бағасы динамикасының белгісіздігімен байланысты.

Дегенмен баға өсімінің тежеліп келе жатқаны байқалады. Ұлттық банктің де көздегені сол – баға өсімінің баяулауына орай базалық пайыздық мөлшерлемені де біртіндеп түсіру. Сарапшылар айтып жүргендей, базалық мөлшерлеменің арзандауы кәсіпкерлердің арзан несие алуына, сөйтіп, кәсіптерін өркендетуіне жол ашар еді. Дегенмен ортада туындап кететін тәуекелдерге байланысты базалық мөлшерлемені төмендету тарапына қарай қабылданатын шешімдер арасында үзілістер орын алуы да бек мүмкін. Ал базалық мөлшерлемеге қатысты шешім қабылдау үшін, ең алдымен, макроэкономикалық деректер мен болжамдар негізге алынады.

Орталық банктер мөлшерлемені түсіре бастай ма?

Сонымен бірге коммуникациядағы озық стратегияның арқасында экономикалық агенттердің күтулерін басқаруды жақсарту бойынша жұмыс жалғасады, бұл нарыққа ақша-кредит саясатының болашақ бағытын жақсы түсінуге мүмкіндік береді. Нәтижесінде, бизнес пен халық үшін болжамды орта қамтамасыз етіледі. Бұл орайда Ұлттық банктің Үкіметпен де тығыз қарым-қатынаста жұмыс істейтінін айта кетейік. Өйткені төмен әрі тұрақты инфляцияға қол жеткізу ең бірінші кезекте экономикалық саясаттың (соның ішінде бюджет саясатының да) қалай жүргізілгеніне тікелей байланысты.

Таяуда The Financial Times аналитиктері мемлекеттердің орталық банктері пайыздық мөлшерлемелерді төмендетуге дайындалып жатыр деп мәлімдеді. Эксперттердің болжамынша, АҚШ-тың Федералды Резерв Жүйесі (ФРЖ) 2024 жылдың екінші тоқсанында мөлшерлемені төмендетуді бастауы мүмкін. Дегенмен әлемнің орталық банктері ФРЖ жариялағанға дейін пайыздық мөлшерлемелерді төмендетуге кірісудің орнына тым сақтық танытуы мүмкін деген қауіп бар.

Біріншіден, бұл циклдегі инфляцияның негізгі қозғаушы күші – жеткізу тізбегіндегі проблемалардың, табиғи газ бағасына қатысты шоктың және тамақ өнімдері бағасы өсімінің біртіндеп жойылғаны. Сұраныстың төмендеуі де алдағы уақытта жеткізу тізбегінде туындайтын қиындықтардың салдарын әлсіретеді. Goldman Sachs бағалауынша, қалыптасқан жағдайға сәйкес, Қызыл теңіздегі жүк тасымалдаудағы үзілістер биылғы жаһандық базалық инфляцияны небәрі 0,1 пайыздық тармаққа көтереді.

Екіншіден, бір қарағанда еңбек нарығы тұрақты болып көрінгенімен, бірқатар ауытқушылықтар да бар дейді сарапшылар. Мәселен, Британиядағы вакансия саны 2021 жылдың екінші тоқсанынан бері ең төменгі деңгейде. АҚШ-тағы жалақы өсімі мен бос орындар саны да төмендеп кеткен. Базалық инфляцияның соңғы үрдістеріне назар аударатын үш айлық жылдық базалық инфляция Ұлыбританияда, еуроаймақта және АҚШ-та шамамен 2 пайызды құрайды. Бұл бұдан былай жоғары шектейтін тарифтерді сақтаудың қажеті жоқ дегенді білдіреді.

«Жақын арада инфляцияның баяулауы күтілмейді»

Halyk Finance сарапшыларының айтуынша, жақын арада инфляцияның жедел баяулауы күтілмейді.

«Өткен жылдың өте жоғары базасы аясында инфляцияның жылдық қарқыны инфляцияның барлық негізгі компоненттеріне қатысты бір жылға жуық уақыт бойы тұрақты баяулау үрдісін сақтап келеді. Инфляция одан әрі қарай жылдық мәнде күрт баяулайды, ал көрсеткіш жылдың екінші жартысында 9 пайыздан төмендейді. Біздің осы жылдың соңындағы инфляцияға қатысты болжамымыз 8,5 пайызды құрады және елеулі проинфляциялық факторлардың сақталуын көрсетеді. Алайда бұл Ұлттық банктің одан әрі ақша-несие саясатын жұмсартуға кедергі келтірмейді.

Қаңтарда тұтынушылық инфляцияның қарқыны өзгеріссіз қалды – айлық мәнде 0,8 пайыз. Жылдық мәнде инфляцияның бәсеңдеу қарқыны айтарлықтай қарқын алып, 0,3 пайыздық тармаққа, небәрі 9,5 пайызға төмендеді, бұл екі жыл бұрынғы көрсеткішпен сәйкес келеді. Өткен жылдың жоғарғы базасы инфляция деңгейінің төмендеуіне өз әсерін тигізуді жалғастырды. Инфляцияның барлық компоненті жылдық мәнде баяулады», дейді сарапшы Асан Құрманбеков.

Оның айтуынша, былтыр жыл соңында 1 трлн теңгеден астам қосымша қаражаттың алынуы арқылы бюджеттік импульстің айтарлықтай күшеюі әлі баға өсімінде көрініс табатын болады. Сонымен қатар жаңа жылдан бастап минималды жалақы көлемінің де ұлғайғаны (+17 пайыз) белгілі.

«Тұрғын үй коммуналдық шаруашылық тарифтерінің көтерілуі алдағы жылдарда 20-30 пайызға жетпек. Бензиннің құны көрші елдермен айырмашылықты түзету және оны өндіруге кететін шығындарды үнемді деңгейге жеткізу үшін қымбатқа түседі. Сондай-ақ біз теңге бағамының қалыпты әлсіреуін күтеміз. Нақты мөлшерлеменің жоғары деңгейі аясында елдегі инфляциялық үдерістерді тұрақтандыру Ұлттық банкке елдегі ақша-кредит саясатын жұмсартудың басталған циклін жалғастыруға мүмкіндік береді деп санаймыз», дейді Halyk Finance сарапшысы.

Жалпы алғанда, алдағы уақытта еліміздің жұмсақ ақша-несие саясатына біртіндеп көшетіні белгілі болды. Бұл белгілі бір деңгейде депозит мөлшерлемесінің де төмендейтінін аңғартады. Базалық мөлшерлеменің жоғары күйі жағдайында депозитте қаржы жинау және оны біршама көбейтіп алу өте тиімді. Себебі бұл кезде банктердің несие пайызы ғана емес, депозиттегі жинақтау пайызы да жоғарылайды. Ал базалық мөлшерлеменің төмендеуімен депозит мөлшерлемелері да құлдырайды. Қазір базалық мөлшерлеме – 15,25 пайыз. Әлі толыққанды төмендеп үлгерген жоқ. Демек депозит жиып, мол қаражат қалыптастырып алуға әлі уақыт та, мүмкіндік те бар деген сөз.

Қай депозит қолайлы?

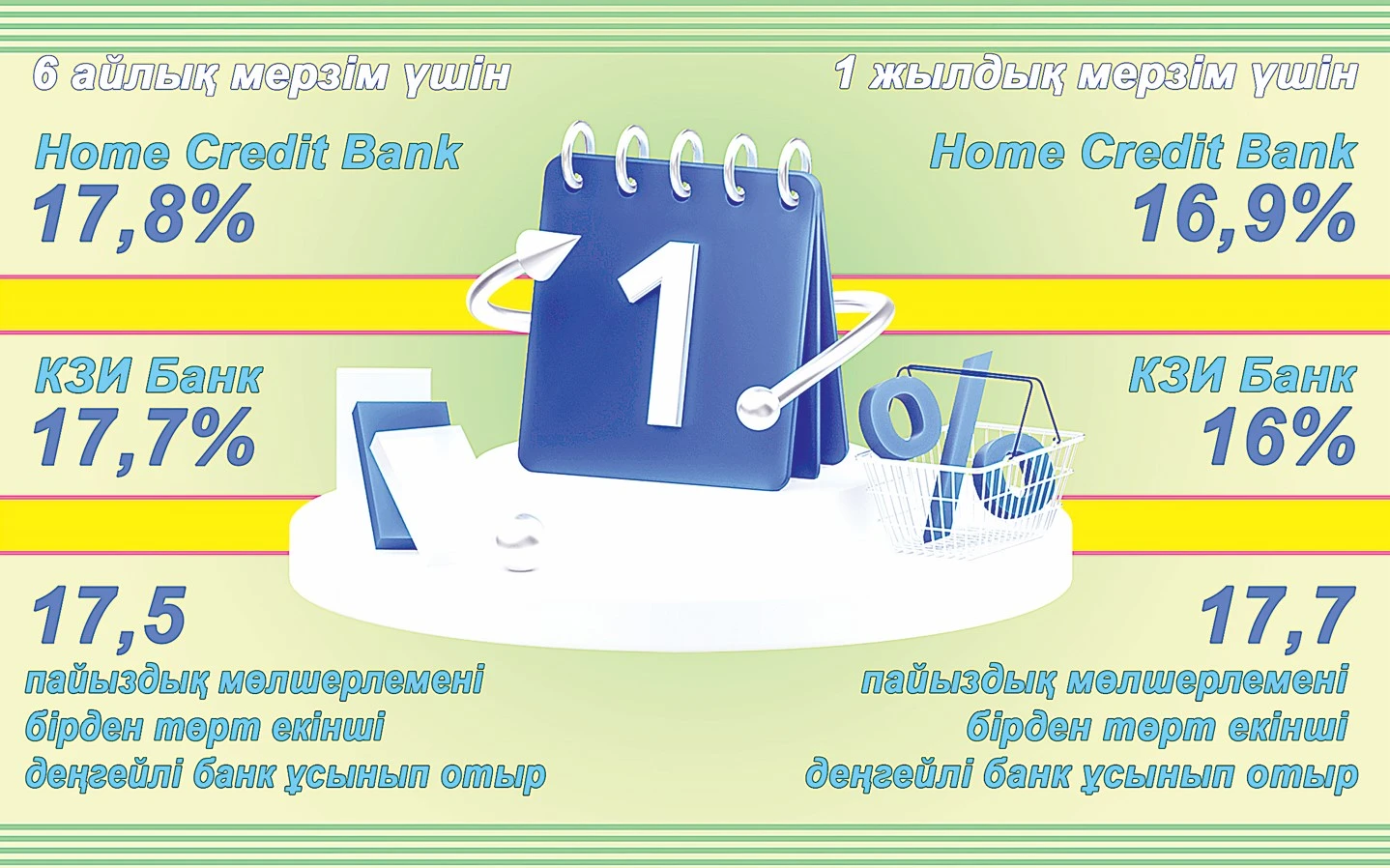

Танымал алты айлық мерзім үшін ең жоғары тиімді мөлшерлеме жылына 17,8 пайыз: оны Home Credit Bank (жинақ депозиті) ұсынады. Одан кейінгі орында – 17,7 пайыз мөлшерлемемен КЗИ Банк. Ал 17,5 пайыздық мөлшерлемені бірден төрт екінші деңгейлі банк ұсынып отыр.

Жылдық депозит сегментінде де ең жақсысы Home Credit Bank (ЖТСМ – 16,9 пайыз). Одан кейінгі орында КЗИ Банк (16 пайыз), тағы төрт екінші деңгейлі банк 15,7 пайыз ұсынып отыр.

Екі жылға депозит ашу кезінде жағдай мынадай:

- Home Credit Bank 14,3 пайыз ЖТСМ ұсынады;

- Halyk Bank – 14 пайыз;

- Nurbank – 12,2 пайыз.

Сарапшылар Bereke Bank өнімін де ерекше атап өтеді: ондағы мөлшерлеме жақсы (17,6 пайызға дейін), бірақ банк қандай мерзімде және қандай жағдайда жұмыс істейтінін көрсетпейді.

Айта кетерлігі, банктерде арнайы ұсыныстар бар. Айталық, егер депозит сомасы 10 млн теңгеден асатын болса, «Еуразиялық Банк» секторда жаңадан ашылған депозиттер үшін жоғарылатылған мөлшерлеме (6 ай мерзімге 18 пайыз) белгілейді. Нарықта басқа да пайдалы арнайы өнімдер бар. Мысалы, депозиттің орнына депозиттік сертификатты сатып алуға болады. Сертификаттар бойынша пайыздық мөлшерлеме депозиттерге қарағанда жоғары. Бұл ретте депозиттік сертификатқа ҚДКҚ кепілдік бермейтінін есте ұстаған жөн.

Ұзақ уақытқа созбай, Ұлттық банк алдағы айларда базалық мөлшерлемені төмендетеді. Алайда күрт төмендету бола қоймайды деп күтіледі. Өйткені олай ету – Ұлттық банкке де, экономикаға да тиімсіз. Себебі қымбат инфляция кез келген уақытта қайта оралуы мүмкін. Олай дейтініміз – жаһандық геосаяси жағдайлар әлі толыққанды тұрақтанған жоқ. Жалпы, әлемдік ахуалдың бір арна бойымен жүріп, түгел тату-тәтті өмірдің орнап кетпейтіндігі де белгілі. Сондықтан туындауы мүмкін ықтимал тәуекелдерді алдын ала болжап, соған сай стратегия қалыптастырып отыру өте маңызды. Ал дәл қазіргі жағдайда индикатор динамикасы тұрақты төмендегенін көрсетеді. Қазақстандағы инфляция түпкілікті тұрақтанып келеді, сыртқы инфляциялық фон да қолайлы дамып жатыр.