Коллажды жасаған – Зәуреш Смағұл, «ЕQ»

«Еуразиялық банк»

«Еуразиялық банк» баспасөз қызметінің хабарлауынша, банк 2023 жылы бөлшек секторда да, корпоративті секторда да несие портфелі жөнінен оң динамиканы сақтап қалған.

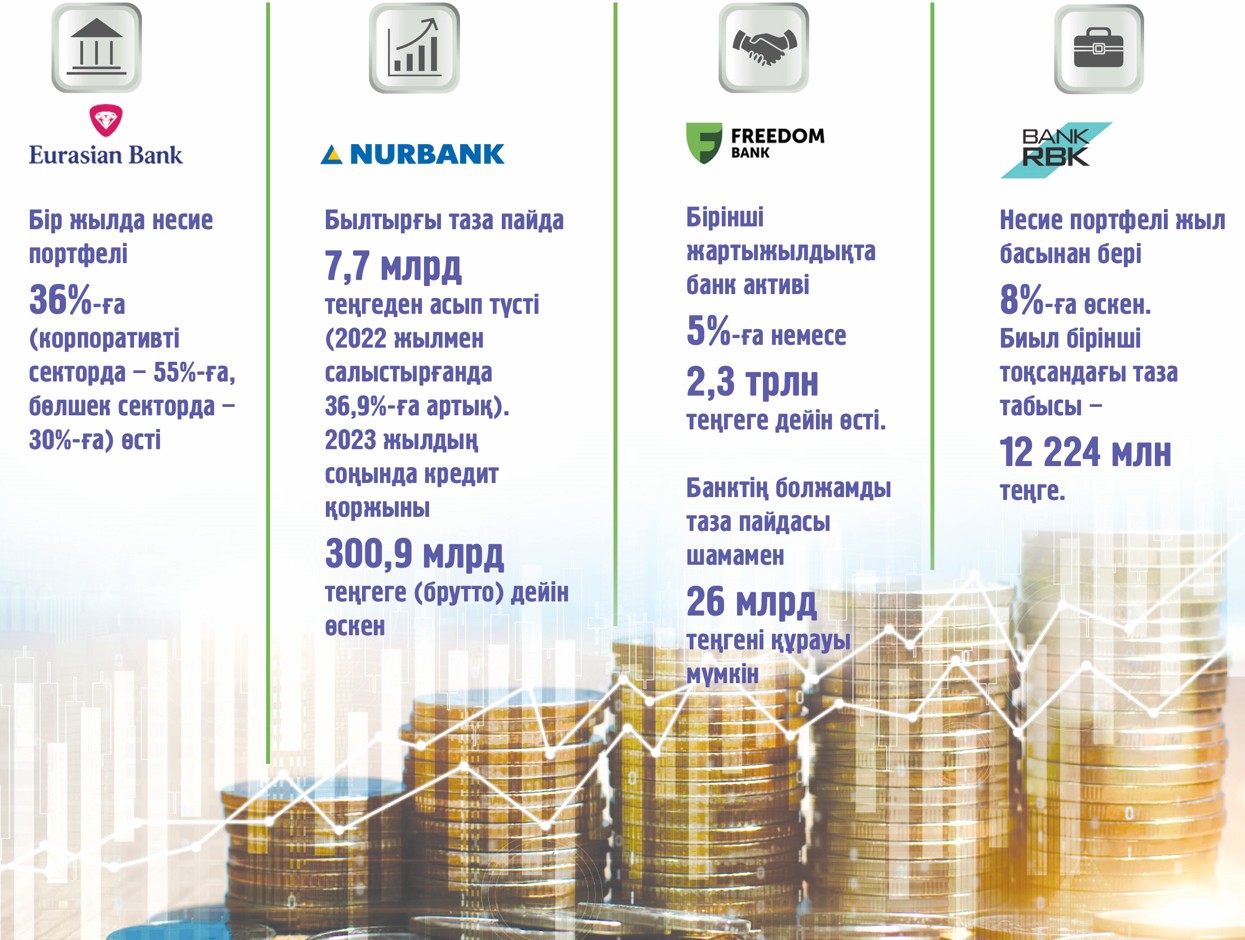

«Бір жылда несие портфелі 36%-ға (корпоративті секторда – 55%-ға, бөлшек секторда 30%-ға) өсті. Депозит мөлшерлемесінің жоғары болуы жеке тұлғалар қаражатының былтыр 22%-ға артуына әсер етті», дейді.

Бұл қаржы институты жеке маркетплейс құруды емес, BaaS (Software as a Service) моделі негізінде серіктестік орнатуды жөн деп тапқан. Яғни сауда желісі, ірі электроника дүкені, автосалондармен серіктестік орнатады.

«Банктегі цифрландыру деңгейі жоғары. Барлық өнім онлайн режімде қолжетімді. FOREX-те эксклюзивті бағаммен валюталық операциялар жасау мүмкіндігін ойластырып жатырмыз. Сонымен қатар қолжетімді банк қызметтері әрдайым жаңа шешімдермен толығады. Мәселен, «Қазақстан тұрғын үй компаниясымен» жасанды интеллектіні пайдалана отырып жаңа бақылау тетігін енгіздік, соның негізінде үлескер өзі алғысы келетін үйдің құрылысын бақылайды. Қаржының мақсатты жұмсалуын, кез келген жоспардан тыс әрекетті, қаржылық модель мен сметаны қадағалауға болады», делінеді бізге ұсынған жауапта.

Банк – AQR-дің де тұрақты қатысушысы. Айтуларынша, 2023 жылдың қорытындысы негізінде жарияланған нәтижеде банк көрсеткіші нарықтың жалпы көрсеткішінен асып түскен.

«Банкте капиталдың айтарлықтай қоры бар, ол қор былтыр бір жарым есе өсті. Банк климаттық стресс-тестілеу өткізуге де дайын. Банктің несие портфелі сапасының да жоғары болуын жыл сайынғы AQR қорытындысы растап береді. 2023 жыл қорытындысында NPL90+ үлесі 4,19%-ға төмендеді», дейді.

«Nurbank»

«Nurbank» баспасөз қызметінің мәлімдеуінше, былтырғы таза пайда 7,7 млрд теңгеден асып түсті (2022 жылмен салыстырғанда 36,9%-ға артық). 2023 жылдың соңында кредит қоржыны 300,9 млрд теңгеге (брутто) дейін өскен.

«Банкте жеткілікті капитал мен өтімділік резервтері бар. 2024 жылдың басында банктің меншікті капиталының жеткіліктілік деңгейі 10%-дық нормативпен 24,8%-ды, 30%-дық нормативпен ағымдағы өтімділік мөлшері 234%-ды құрады. Бұл қаржылық көрсеткіштер банктің тұрақтылығын растайды. Жоғары базалық мөлшерлеме әлі де қаржыландыру құнына қатты әсер етеді», деп жауап береді банк баспасөз қызметі.

Бұл банктің де жеке маркетплейсі жоқ. Екінші жартыжылдықтағы басым мақсатының бірі – өнімдерді беру ретін автоматтандыруды арттыру.

«Қағазбастылықты барынша азайтып, банк бөлімшелерімен клиенттің өзара әрекетін қысқартқымыз келеді. Банк басшылығы «цифрлық қызметтерді, сондай-ақ қолданыстағы тетіктерді жаңғыртуға мүмкіндік беретін бірқатар шешім қабылдады. Өзгерістер ШОБ-қа, бөлшек бизнеске, транзакциялық бизнеске әсер етеді. Сондай-ақ қазір АХҚО, цифрлық активтер биржаларымен және блокчейн индустриясының өкілдерімен өзара ынтымақтасып жатырмыз. 2023 жылы электронды ақша шығардық. Бұл «Nurbank»-ке технологиялық банктік сервистерді енгізу нарығындағы көшбасшылардың қатарына қосылуға мүмкіндік берді. Жақында «Nurbank» пен «Ataix Eurasia» криптовалюта биржасы отандық нарықта алғаш рет заңды тұлғаларға (цифрлық майнерлер, брокерлер, инвестициялық қорлар) фиат баланстарынан қаражат алу сервисін бірлесіп іске қосты. Бұл сервис бізге банк ретінде криптобиржадан өтінімдерді автоматтандырылған қабылдау мен банкішілік үдерістерді автоматтандыру есебінен криптобиржа мен заңды тұлға арасындағы есеп айырысуды мүмкіндігінше тезірек жүзеге асыруға жағдай жасайды», дейді.

2019 жылы жүргізілген AQR нәтижесінде «Nurbank» қаржылық тұрақтылықты жақсарту бағдарламасына еніп, нәтижесінде 2020 жылдың сәуір айында 46,8 млрд теңге сомасына реттелген облигацияларды орналастыру мүмкіндігі туған. Банк бұл қаражатты экономиканың нақты секторына несие беру бағытында пайдаланыпты.

«2020 жылдың мамыр айында «Nurbank»-тің ірі акционері 20,038 млрд теңге сомасында қосымша капиталдандыруды аяқтады, бұл қаржы институтының тұрақтылығын арттыруға мүмкіндік берді. Шығару проспектісіне сәйкес субсидияланатын облигацияларды өтеу мерзімі 15 жылды құрайды. Облигацияларды өтеу проспектінің шарттарына сәйкес жүзеге асырылады. Қазір банк климаттық стресс-тестілеуді бағалау үдерісін бастады. Алдын ала мәліметтерге қарасақ, өткен есептілік кезеңде берілген кредиттегі көміртегі шығарылуына байланысты кредиттеу үлесі небәрі 20,9%-ды құрады», дейді.

«Freedom Bank»

«Freedom Bank»-тің бізге ұсынған ақпаратына сүйенсек, бірінші жартыжылдықта банк активі 5%-ға немесе 2,3 трлн теңгеге дейін өсті.

«Банктің болжамды таза пайдасы шамамен 26 млрд теңгені құрауы мүмкін. 2022 жылдан бастап банк несие портфелінің көлемін серпінді түрде арттырып, 2024 жылдың басында жеткілікті көлемді портфельді қалыптастырды. Өткен жылы банк шағын және орта бизнесті дамытуға, сондай-ақ қысқа мерзімде жеке және заңды тұлғалармен серіктестік қатынас құруға мүмкіндік беретін ішкі бизнес-үдерістерді жетілдірді. Халыққа ұсынылатын түсінікті, ашық әрі алуға ыңғайлы қаржылық қызметтерді танымал етудің арқасында пайда артып, несие портфелі 2 есе (320 млрд-қа) ұлғайды», дейді.

Бұл қаржы институты нарықта өзін цифрлық өнімдер мен қызметтерді ұсынуға мамандандырылған data-driven банкі ретінде көрсетіп жүр. 2021 жылы банк ипотекалық несие алуды цифрландырды және әлемдегі алғашқы цифрлық ипотеканы іске қосты.

«Біраз уақыт өте Қазақстандағы алғашқы инвестор «Invest card» картасын, басқа да бірқатар цифрлық картаны ‒ «Freedom card» мультивалюталық картасын, «Freepay» кредиттік лимиті бар қарыздарды өтеу картасын шығарды. 2022 жылы «7-20-25» мемлекеттік бағдарламасы негізінде цифрлық ипотеканы, цифрлық автонесиені және бөліп-бөліп сату мүмкіндігі мен овердрафты бар ЖК-ге арналған «Freedom box» кешенді шешімін іске қосты. 2023 жылы өз бағдарламасы және «Даму» мемлекеттік бағдарламасы аясында бизнестің банк бөлімшелеріне бармай-ақ цифрлық несие алу мүмкіндігін жария етті. Қазір барлық заңды тұлғаға қызмет көрсетуді толығымен цифрландыру мақсатында кейбір ішкі үдерістерді реттеп жатыр», дейді.

Биыл сәуір айында іске қосылған SuperAPP мобильді қосымшасы цифрлық маркетплейстің аналогі ретінде әрекет етеді, онда барлық негізгі өнім жинақталған. Қосымшада онлайн режімде банк картасын ашуға, депозит ашуға, аударымды (ішкі аударым, банкаралық аударым) жүзеге асыруға, несиені ресімдеуге (жылжымайтын мүлік сатып алуға, автокөлік сатып алуға), несиеден кейінгі қызмет көрсетуге қатысты іс-шаралар өткізуге (анықтамалар қалыптастыруға, ішінара өтеуге, қайта құрылымдауға өтінім беруге), түрлі қызметке (коммуналдық төлем, салық, айыппұл, ұялы телефон төлемдері) ақы төлеуге мүмкіндік бар. Бұл банк те AQR периметріне кіреді.

«Bank RBK»

«Bank RBK»-ның несие портфелі жыл басынан бері 8%-ға өскен. Биыл бірінші тоқсандағы таза табысы – 12 224 млн теңге.

«Таза пайда өткен жылдың ұқсас кезеңімен салыстырғанда 1 708 млн теңгеге немесе 16,2%-ға өсті. Актив құны 1 956 млрд теңгеге жетті (2024 жылдың 1 сәуіріндегі жағдай). Өсім – 13,3%. Жеке тұлғалар мен заңды тұлғалардың салымы 1 277 млрд теңге болды. Қарыз портфелі 2023 жылдың 1 сәуірімен салыстырғанда 350 млрд теңгеге ұлғайды. Есепке сәйкес, банк былтыр 49,5 млрд теңге кіріс алды. Бұл – 2022 жылғыдан 34%-ға жоғары көрсеткіш.

Бұл банк өзінің «My RBK» мобильді қосымшасын ұдайы жетілдіріп отыруға көңіл бөледі.

«Қазіргі уақытта мобильді қосымшада 2 мыңнан астам әртүрлі қызмет қолжетімді. Қосымшада депозит ашу, несие алу, аударым жасау (шетелге де), әуе билетін, концерт пен спорттық іс-шараларға билет сатып алу, мемлекеттік қызметті тұтыну, пәтерақыны төлеу сияқты қызметтер бар. Сонымен бірге қазір әртүрлі серіктеспен 5 жобаны жүзеге асырып жатырмыз. Олар өз қосымшаларында банк сервистерін қолданып отыр. Бұл – аталған бағыттағы екінші деңгейлі банктер арасындағы абсолютті рекорд», деп жауап берді.