Инфографиканы жасаған Амангелді Қияс, «EQ»

Несие бойынша кешіктірулер шоттарды бұғаттау мен айыппұл салу қаупі банк клиенттері үшін ғана емес, қаржы ұйымдарының өздері үшін де қиындық тудырады. Мұндай «нашар» несиелер банк портфелінің сапасына теріс әсер етіп, әр қаржы ұйымы өз қоржынындағы несиелердің көлемін азайтуға тырысады.

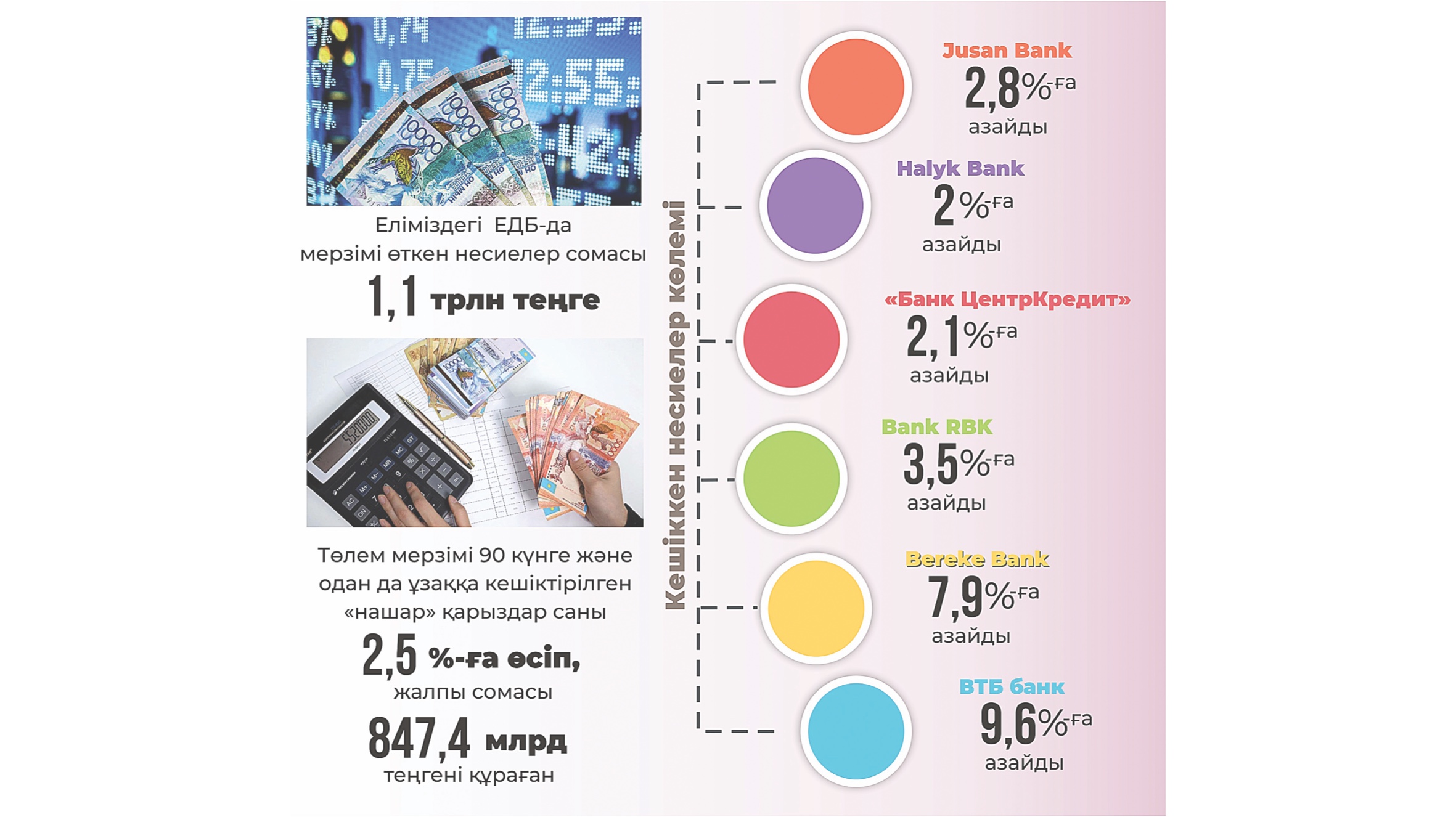

Нақты деректерге көз жүгіртсек, осы жылдың бірінші сәуіріндегі жағдай бойынша еліміздің екінші деңгейлі банктерінде (ЕДБ) мерзімі өткен несиелер сомасы 1,1 трлн теңгені құраған. Бұл бір ай бұрынғыға қарағанда 7,4%-ға көп. Осы ретте төлем мерзімі 90 күнге және одан да ұзаққа кешіктірілген «нашар» қарыздар саны 2,5%-ға өсіп, жалпы сомасы 847,4 млрд теңгені құраған.

ЕДБ-ның несие портфелі бір айда 1,4%-ға, яғни 24,6 трлн теңгеге дейін ұлғайды. Бұған заңды және жеке тұлғалардың да, қарапайым азаматтардың да қарыздары кіреді. Десек те әрбір банкте мерзімі өткен қарыздардың үлесі әртүрлі екені белгілі. Екінші деңгейлі банктер арасында 6 банк ай сайынғы динамика бойынша «нашар» несиелерді төмендетті. Ал еліміздегі оннан аса ірі несие беруші банктің ішінен тек бір қаржы ұйымы ғана 30 күннен астам мерзімге кешіктірілген несиелердің жалпы көлемін азайта алды.

Бұл – Jusan Bank. Мұндағы кешіккен несиелер көлемі 2,8%-ға азайып, жалпы сомасы 142 млрд теңгеге дейін қысқарған. Бірақ төлемдері 90 күннен артық кешіктірілген несиелерді тек екінші деңгейлі екі банк қана қысқарта алды. Сонымен үздік көрсеткіштегі Jusan Bank-те айына минус 3,3%, яғни сомасын 131,2 млрд теңгеге дейін азайтты. Бұл ретте Jusan несие портфелі бір айда 2,9%-ға өсіп, 1,2 трлн теңгені құраған. Төлемдерді 90 күнге және одан да көп уақытқа кешіктірген кредиттердің үлесі – Jusan Bank портфелінде шамамен 11%.

Halyk Bank-тің портфеліндегі 90 күннен астам мерзімі өткен несиелердің үлесі – небәрі 2%. Бір жыл бұрын аталмыш көрсеткіштің 2,2% болғанын ескерсек, бұл банктің бір жыл ішіндегі көрсеткіші айтарлықтай жақсарған.

Қарыздар сапасы бойынша екінші орында 2,1%-дық көрсеткішімен «Банк ЦентрКредит» тұр.

Үшінші орында – Bank RBK – 3,5%. Сонымен қатар Bereke Bank кешіктірілген несиелер көлемін азайтуда бір айда 558,7 млн теңгеге төмендетіп (0,5% азайған), 107,9 млрд теңгеге дейін түсірді. Бұл банктегі несие портфелінің 7,9%-ы, бір ай бұрынғы көрсеткіші 8% болған.

Қаржы институтының несие портфелі бір айда 10,8 млрд теңгеге (0,8%) өсіп, 1,4 трлн теңгеге жетті. Bereke Bank портфеліндегі NPL 90+ үлесі біртіндеп азайып келеді. Жалпы, бұл қаржы институтында несиені кешіктіру көрсеткіші әрдайым төмен болғандығын ескерсек, ол бұрынғы бас компаниясына (Сбербанк (Ресей) салынған санкцияларға байланысты банктің жиынтық несие портфелі күрт қысқарған кезінде өскен.

Аталған банк жеке тұлғаларға тұтынушылық несиелендірудің қолайлы мөлшерлемесі мен несиелерді қайта қаржыландыруы, сонымен қатар банк мемлекеттік жеңілдетілген бағдарламалар аясында да, өзінің бағдарламалары бойынша да кәсіпкерлерге белсенділікпен қолдау танытып отыр. Ол заңды тұлғаларға айналым қаражатын толықтыруға, кәсіпкерлік ипотекаға, автокөлік пен арнайы техника сатып алуға несие беру қарастырылған. Алдағы жартыжылдықта несие алушы шағын бизнес өкілдері банк комиссиясынан босатылатын болды.

Келесі ВТБ-дағы кешіктірілген несие 264,6 млн теңгеге азайып, 9,6 млрд теңгеге жетті. Бұл бір ай бұрын 9,9%-бен салыстырғанда қаржы институты несие портфелінің 9,7%-ына тең. Банктің несие портфелінің өзі бір айда 672 млн теңгеге азайып, небәрі 99,2 млрд теңгені құраған. Кешіктіріліп төлеудегі несиесі азайған банктер қатарында Отбасы банкі 91 млн теңгеден 2,4 млрд теңгеге дейін, Altyn Bank 33,8 млн теңгеден, 2,6 млрд теңгеге дейін және Заман-Банк ислам 2 млн теңгеден 955,6 млн теңгеге дейін төмендеген. Ал ЦентрКредит банкі бірден 23,7 млрд теңгеден (1,5 есеге жуық) 72 млрд теңгеге дейін несие портфеліндегі NPL 90+ ең жоғары өсімді көрсетті. Бұл бір ай бұрынғы 2,1%-бен салыстырғанда несие портфелінің 2,9%-ын құрайды. Теріс көрсеткіштің айтарлықтай өсуі Еуразиялық банкте де байқалды. Бір айда 5,4 млрд теңгеден 80,6 млрд теңгеге дейін немесе бір ай бұрынғы 5,8%-бен салыстырғанда несие портфелінің 6,1%-ын құрады.

Еліміздің 4 екінші деңгейлі банкі, мәселен, Al Hilal ислам, Ситибанк Қазақстан, Қазақстандағы Қытай банкі және Қытай СӨБ бизнес-модель іс жүзінде мерзімі өткен берешектерді қарастырмайтындығын айтып өткен жөн.

ЕДБ-ның несие портфелі бір айда 378,9 млрд теңгеге, 1,5% өсіп 25,5 трлн теңгеге жетті. Жалпы, сектордың несие портфеліндегі NPL 90+ үлесі бір ай бұрынғы 3,5%-бен салыстырғанда 3,6% .

Дегенмен ұзақ уақытты динамикада еліміздің ЕДБ портфеліндегі біразға кешіктірілген несие үлесі жүйелі түрде төмендеп, бір жыл бұрын бұл көрсеткіш – 3,6%, бес жыл бұрын – 9,1%, және он жыл бұрын 30,4% болған. Екінші деңгейлі банктердің көпшілігі өткен жылы несие портфелінің көлемін біршама өсірген еді. Ал кейбір мерзімі өткен несиелер мәселесі шешілді. Назар аударатын тағы бір жайт, соңғы кездері екінші деңгейлі банктер тарапынан берілетін несие ұлғаю үстінде. Мәселен, осы банктердегі жиынтық несие портфелі 21,55 трлн теңгеге жетіп, бұл бір жыл бұрынғыдан 26,3%-ға артық болды.

Маусым айында жеке тұлғаларға берілген несиенің жалпы көлемі 1,2 трлн теңгеден асқан. Бұл бұрын соңды болмаған жағдай деуге болады. Берілген тұтынушылық кепілсіз несие көлемі 800 млрд теңге, автонесие көлемі 130 млрд теңгені құраған. Ал бір айда 2,5 млн-ға жуық адам жаңа несие алуға өтініш білдірген. Жеке тұлғалар арасында шамадан тыс несиеге деген мұндай сұраныстың артуы алаңдаушылық туғызуы керек.

Сонымен қатар ипотекалық несиелердің орташа мөлшерлемелері төмендеп, маусым айында бір ипотекалық несиенің орташа көлемі 15,4 млн теңгені құраған. Бұл – жыл басынан бергі ең аз көрсеткіш.

Сонымен өткен жылы Мемлекет басшысы 2023 жылғы наурыздан бастап күшіне енетін «ҚР азаматтарының төлем қабілеттілігін қалпына келтіру және банкроттық туралы» Заңға қол қойғанын және елімізде 90 күн мерзімін өткізіп алған борышкерлерге жаңа қарыз алуға тыйым салу мүмкіндігі қарастырылып жатқанын еске сала кетейік. Мұндай шектеулер проблемалық қарыздардың өсуін азайтып, азаматтардың банк алдындағы берешектер жүктемесінің төмендеуіне септігін тигізер еді, деген ойдамыз.