Инфографиканы жасаған – Амангелді Қияс, «EQ»

ШОБ-тан түскен өтінім шашетектен

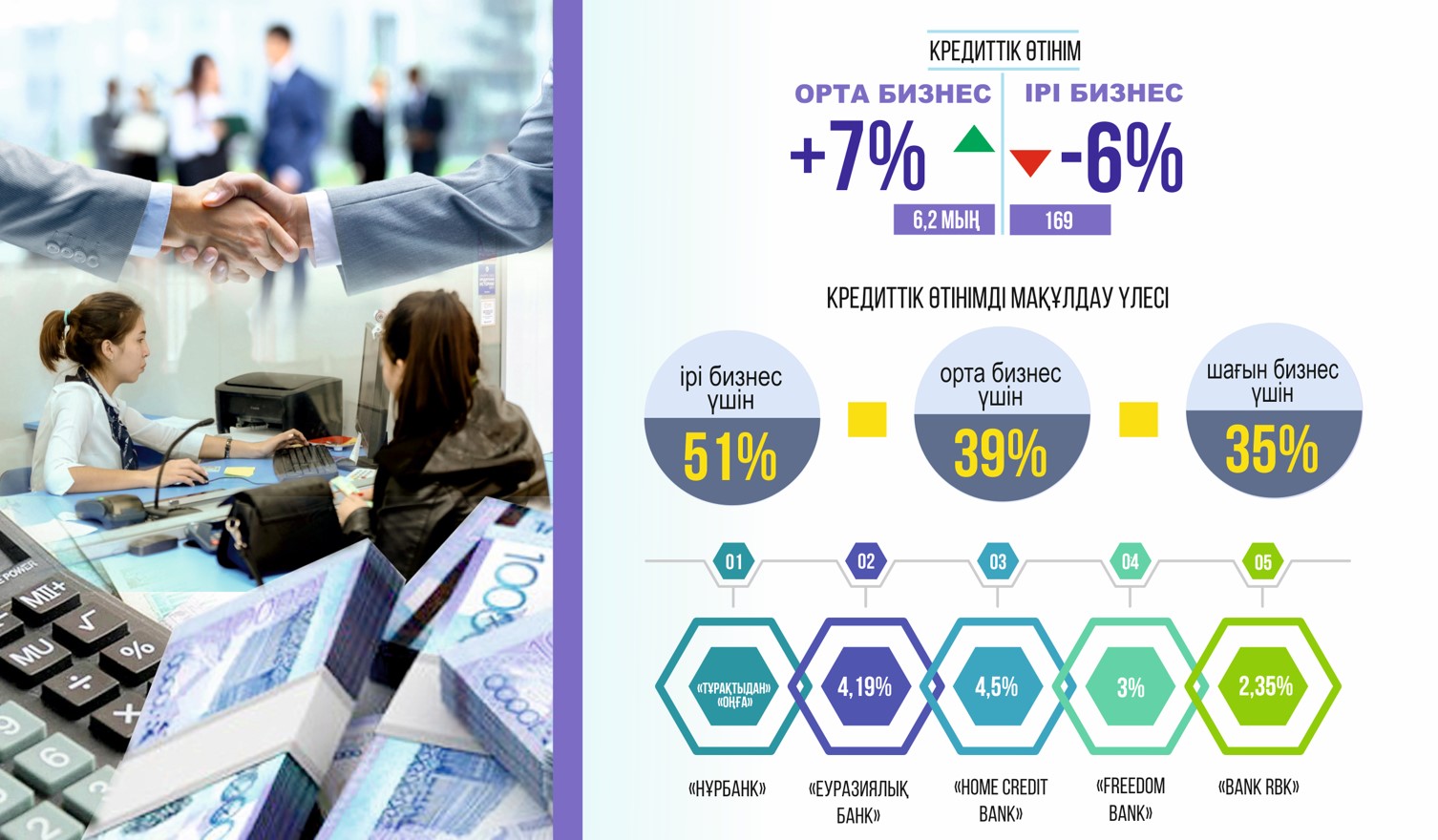

ҰБ Қаржылық тұрақтылық және зерттеулер департаментінің директоры Олжас Көбенбаевтың айтуынша, орта бизнестің кредиттік өтінімі 7%-ға, яғни 6,2 мыңға дейін өсті. Ал ірі бизнес өтінімі 6%-ға қысқарып, 169 болып тұр.

«Есепті тоқсанда кредиттік өтінімді мақұлдау үлесі ірі және орта кәсіпкерлік субъектілерге төмендеді, осылайша, ірі бизнес үшін 51%, орта бизнес үшін 39% болды. Шағын бизнес субъектілеріне бұл көрсеткіш 35% деңгейінде сақталды. Банктер сыйақы мөлшерлемесін біршама төмендету есебінен корпоративтік сектор үшін кредит беру шарттарының біршама жұмсартылғанын атап өтті. Бұл ретте жекелеген банктерде бірқатар өзге шарттың елеусіз қатаңдатылуы байқалды», дейді ҰБ өкілі.

«ВТБ», «Еуразиялық банк», «Нұрбанк»

Осы орайда қаржы институттарына хабарласып, кәсіпкерлерге кредит беру жайын сұрастырдық. ВТБ (Қазақстан) банкі баспасөз қызметінің хабарлауынша, банк үшін корпоративтік сегменттегі жұмыс – негізгі бағыттың бірі.

«Біз әртүрлі саладағы және бизнестегі компанияларға ынтымақтастықтың нарықтық талаптарын ұсынамыз. Осы жылдың басында жеке кәсіпкерлерге кепілсіз кредиттерді іске қостық. Негізгі мөлшерлемені төмендету нәтижесінде жеке кәсіпкерлерге кредит бойынша неғұрлым тиімді талаптар ұсынылып, орташа мөлшерлеме 6 пайыздық тармаққа дейін төмендеді», дейді.

«Еуразиялық банк» баспасөз қызметінің хабарлауынша, бірінші тоқсанның қорытындысы бойынша қаржы ұйымындағы экономикаға несие берудің өсім қарқыны 2,7%-ды құраған. Өткен жылдың ұқсас кезеңімен салыстырғанда несие өсімі 1,1% болған.

«2024 жылдың басынан бері базалық мөлшерлеме 1 пайыздық тармаққа төмендеді, қазір 13,75-15,75% дәлізбен 14,75%-ды құрап отыр. Бұл бизнеске кредит беру ісіне сөзсіз әсерін тигізеді. Биылғы жылдың 3 айында біздің банкте ірі бизнеске займ беру көлемі 130 млрд теңгеден асты. Несиелеудің теңдестірілген саясаты нәтижесінде банк таза табыстың позитивті көрсеткішін қолдауды, сол арқылы клиент үшін де, акционер үшін де табысты банк болып қалуды жоспарлайды», дейді.

Банк өкілдерінің айтуынша, өткен жылы бөлшек сегментте де, корпоративті сегментте де несие портфелі тұрғысынан оң динамика сақталған.

«Бір жылда несие портфелі 36%-ға өсті. Корпоративті клиенттердікі – 55%, бөлшек клиенттердікі – 30%-ға. Депозит бойынша айтарлықтай жоғары мөлшерлеме жеке тұлға қаражатының 22%-ға өсуіне әсер етті. Банк қазір «Даму» кәсіпкерлікті дамыту қорымен шағын және орта кәсіпкерлікті қолдаудың мемлекеттік бағдарламасы аясында белсенді ынтымақтастықта жұмыс істейді. Жыл басынан бері бірқатар клиент үшін мемлекеттік қаржыландыру есебінен қаржы тарттық», деп хабарлады.

Нақтылап айтар болсақ, қаржы институты кіші, шағын және орта бизнес санатындағы әйелдер кәсіпкерлігін қолдау және қаржыландыру үшін «Үміт» бағдарламасы арқылы 1,5 млрд теңге қарастырған. «Даму Өндіріс» бағдарламасы бойынша өңдеуші өнеркәсіптегі шағын және орта бизнесті қолдауға қосымша қаражат 4,2 млрд теңге тартылған.

«Сонымен қатар банктің 30 жылдығына орай, сыйақы мөлшерлемесі жылдық 10%-дан басталатын (ЖТСМ 11,7%-дан) ШОБ субъектілеріне арналған несиелеу өнімін ұсынып отыр», деп хабарлады баспасөз қызметі.

«Нұрбанк» өкілдері ШОБ-қа несие беру шартының аздап өзгергенін айтады. «2024 жылдың басынан ШОБ секторында «Нұрбанк» клиенттерді өз қаражаты есебінен қаржыландыратын кредиттік өнімдері бойынша сыйақы мөлшерлемелері төмендеу жағына қарай (0,5%-дан -2,5%-ға дейін) қайта қаралды», делінген банк жауабында.

RBK Business-тің тиімділігі қандай?

«Bank RBK» бірінші жартыжылдықты қызметтің барлық бағытындағы өсіммен тәмамдап жатырмыз дейді. Қаржы институты бюджеттік көрсеткіштерді толық орындап, несие портфелін 8 пайызға ұлғайтқан.

«Банк шағын және орта бизнеске несие берудің маңызын толық түсінеді және оларға ыңғайлы шартпен, жоғары технологиялық сервис қалыптастыра отырып, ұсыныс жасау бойынша белсенді жұмыс істеп жатыр. «Жеке кәсіпкерлік үшін кепілсіз RBK Business» атауымен инновациялық кредит бастамасы іске қосылды. Енді кәсіпкерлер кепіл ұсынбай-ақ 36 айға дейінгі мерзімде 5 млн теңгеге дейін несие алады. Аталған өнімнің тағы бір ерекшелігі, займ ұсынғаны үшін комиссия алынбайды. Соның нәтижесінде бұрын кредит алу кезінде қиындыққа тап болып жүрген кәсіпкерлердің кредитке деген қолжетімділігі арта түседі. Олар несиеге мобильді қосымша арқылы онлайн форматта да өтінім бере алады. Ал өтінімді қарастыру және несие беру небәрі бірнеше минут ішінде жүзеге асырылады», деп жауап берді банк баспасөз қызметі.

Несие берудегі цифрландырудың маңызы

«Freedom Bank» дерегінше, банктің болжамды таза пайдасы шамамен 26 млрд теңгені құрауы мүмкін, бұл өз капиталының көлемі 160 млрд теңгені құрайтын елдің ірі банктерінің тізімінде орын сайлауға мүмкіндік береді.

«Өткен жылы шағын және орта бизнесті дамытуға, сондай-ақ қысқа мерзімде жеке және заңды тұлғалармен серіктестік қатынастар құруға мүмкіндік беретін ішкі бизнес-үдерістер жетілдірілді. Халыққа ұсынылатын түсінікті, ашық және алуға ыңғайлы қаржылық қызметтерді танымал етудің арқасында несие портфелі 2 есе (320 млрд) ұлғайды. 2022 жылдан бастап банк несие портфелінің көлемін серпінді түрде арттырып, 2024 жылдың басында жеткілікті көлемді портфельді қалыптастырды. Биыл банк ел экономикасына несие беруді жалғастырады, бірақ қалыпты қарқынмен. Осы жылдың қаңтар айынан бастап банк 75 млрд теңге сомасына кредит берді. Былтыр жыл ортасында банк шағын және орта бизнес сегментіне арналған өнімді ЖК үшін цифрлық бизнес несиесін іске қосты. Осы өнім шеңберінде банктің өз бағдарламасы бойынша да, «Даму» кәсіпкерлікті дамыту қоры» АҚ мемлекеттік бағдарламасының бағыты бойынша да несие ресімдеуге мүмкіндік бар», дейді банк.

Баспасөз қызметінің хабарлауынша, кіріктірілген цифрлық клиенттік базаның арқасында несиені бірнеше сағат ішінде, ал мемлекеттік бағдарлама аясында бір тәулік ішінде ресімдеуге болады.

«Банк өтініш беруден бастап несие алуға дейінгі үдерістегі әрбір қадамды цифрландырды. Мемлекеттік бағдарлама бойынша пайыздық мөлшерлемені субсидиялауды және қарызға кепілдік беруді ұсынатын «Даму» қорымен интеграция бойынша жұмыс жүргізілді. Мұның бәрі клиентке үйде немесе офисте отырып, 24/7 режімінде өтініш беруге, мақұлдау алуға және кәсіпкерлік мақсаттарға ақшаны игеруге мүмкіндік береді», дейді.

«Home Credit Bank» бізге берген жауабында банк табысы биылғы төрт айда 9,3 млрд теңгені құрағанын, бұның былтырғы ұқсас кезеңнен 39%-ға көп екенін айтады. Былтырғы толық табыс 26,6 млрд теңге болған. Демек ұйымның несие портфелі де арық-тұрық болмаса керек-ті. Алайда бұл жайында егжей-тегжей мәлімет берілмеген.

«ШОБ-қа несие беруді жүзеге асыру жоспарланып отыр, біз қазір дайындық кезеңіндеміз», делінеді жауапта.

Қарыз портфелінің сапасы қай деңгейде?

«Нұрбанктегі» кредит портфелінің сапасы тәуекелді бағалау бойынша тұрақты қолайлы деңгейде және «S&P Global Ratings» халықаралық рейтингтік агенттігінің деректері бойынша оң деңгейде, бұл рейтингтік болжамның 2024 жылдың бірінші тоқсанында «Тұрақтыдан» «Оңға» көтерілуімен расталады.

«Еуразиялық банктегі» NPL 90+ (90 күннен кешіктірілген төлемдер) үлесі алдыңғы жылғы 6,69%-дан 2023 жылдың қорытындысы бойынша 4,19%-ға төмендеген. 2020 жылы 9,57% пайыз болыпты.

«Home Credit Bank»-тегі NPL 4,5% деңгейінде және несие портфелінің ұлғаюы арқасында резерв деңгейі де артып келе жатыр.

«Freedom Bank» биылғы 1 наурыздағы жағдай бойынша мерзімі өткен берешегі 90 күннен асатын қарыз үлесі 1,2%-ды, банк жүйесі бойынша орташа көрсеткіш 3%-ды құрайды деп мәлімдеді.

«Bank RBK»-ның қарыз портфелінің сапасы тұрақты жоғары деңгейде. «Ұлттық банк дерегі бойынша, 2023 жылдың қорытындысында NPL 90+ үлесі 2,35% болды, бұл – нарықтағы үздік көрсеткіштердің бірі», дейді банк.