Инфографиканы жасаған – Зәуреш СМАҒҰЛ ,«EQ»

Ұлттық банктегі үдерістер

Ашық банкингтің тұрақты экожүйесін реттеуші органдар – Ұлттық банк, Қаржы нарығын реттеу және дамыту агенттігі, Бәсекелестікті қорғау және дамыту агенттігі. Ұлттық банк өкілінің берген ақпаратына сүйенсек, «Open Banking» қанатқақты бағдарламасы аясында қатысушылар өздерінің келісімі негізінде клиенттік банк шоттары туралы ақпарат алмасады.

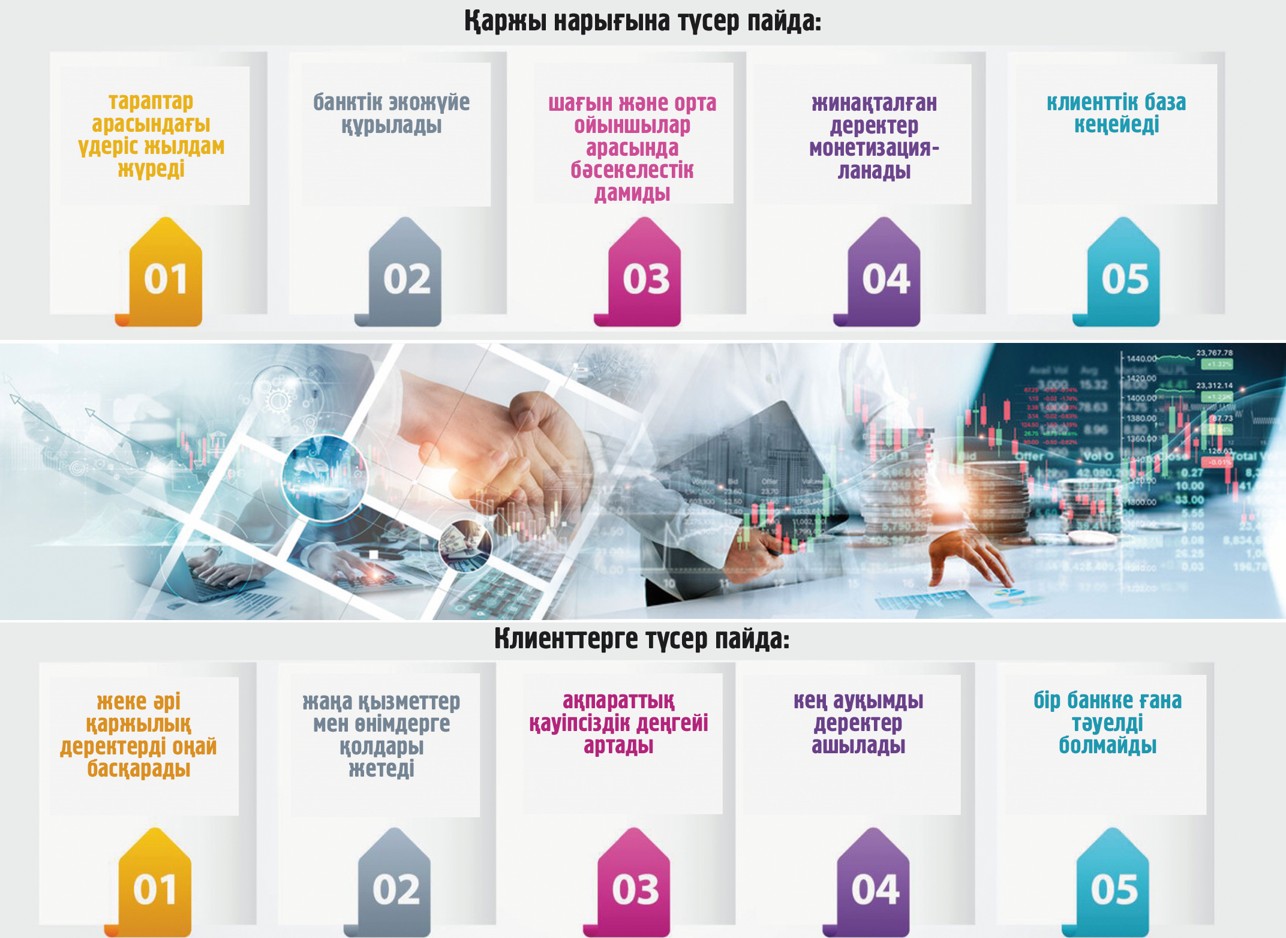

«Нақтырақ айтсақ, ағымдағы шоттардың тізімін, ағымдағы шоттағы қалдық туралы ақпаратын, ағымдағы шоттың операциялар тізімін алады. Екінші деңгейлі банктер ағымдағы шоттарға қатысты ақпарат алмасу жобасының сынақ кезеңіне қатысады. Ашық банкинг қаржы нарығына да, клиенттерге де пайдалы», деді ҰБ өкілі.

Әлемдегі әл-ауқат

«Grand View Research» агенттігінің зерттеуінше, былтыр бұл жүйе әлем нарығында 25 млрд доллар алып келді. 2030 жылға қарай көрсеткіш 27,4%-ға өспек. Жүйе тек қаржы саласын емес, басқа да секторларды дамытуға тікелей әрі жанама әсер етеді. Шетелде жүйені сәтті қолданып, одан пайда көріп отырған ірі үш банк бар. Ұлыбританиядағы жетекші банктердің бірі – «Barclays», Испанияның «BBVA» банкі, АҚШ-тағы «Citibank». Аталған банктер жүйені енгізіп, тұтынушылар мен серіктестерге қаржы өнімдері мен қызметтерге қол жеткізуді оңтайландырған.

Түсінгеніміз, кейбір әлем банктері әлеуеті жоғары әдіс арқылы біршама қаржы секторына серпін беріп отыр. Оның біріншісі – сақтандыру. Мысалы, «Insurtech» саласындағы көптеген компания қаржылық деректерді пайдаланып, тұтынушыларға бейімделген қызметтер жасаған. Сол арқылы сақтандыру компаниялары тұтынушылардың қаржылық мәліметіне негізделген жаңа өнімдер ұсынады. Екіншісі – төлем жүйесі. «Open banking» тұтынушыларға жылдам төлем жасау, автоматтандырылған транзакция, төлемдерді бір платформада бақылау мүмкіндігін береді. Мысалы, «PayPal» мен «Stripe» секілді төлем жүйелері қолданушыларға шоттарды бір интерфейсте біріктіріп, қауіпсіз төлем жүргізуге көмектеседі. Үшіншісі – жылжымайтын мүлік. Жоғарыда аталған агенттік сарапшылары жүйе қаржы секторына енгелі алушылар мен жалға алушылар жұмысының жеңілдегенін айтады. Себебі тиімді шарттарда несие алу, келісім жасау үдерісті едәуір ыңғайлы еткен.

Жылжымайтын мүлікке байланысты төлемдерді оңай тексеріп, бақылап отыру да екі тараптың көңілінен шыққан. Төртіншісі – көлік пен логистика секторы. «Open banking» төлем жүйелерін оңтайландырып, жол жүру шығындарын автоматтандырған. Сонымен қатар автотұрақ, бензин төлемдерін оңай басқарады. Бесіншісі – тұтыну технологиялары. «Fintech» шешімдер арқылы тұтынушылардың қаржылық әрекетін басқаратын жаңа мобильді қосымшалар мен бағдарламалар жасалған. Оның ішінде бюджет құру, қаржыны басқару, шығындарды бақылау сияқты функциялар бар. Алтыншысы – инвестиция. Жүйе инвестициялық кеңес беру қызметтерін дамытқан. Жетіншісі – туризм мен қонақүй қызметтері. Әрине, төлем үдерістері жеңілдегеннен кейін туристерге арналған сақтандыру, жол шығындары, бронь жасау секілді қызметтер жақсара түскен. Біршама банкті бақылай келе, ашық жүйенің көптеген саланың жаңа тынысын ашатынын түсіндік.

Қауіптен сақтану маңызды

Кез келген жаңа бастаманың пайдасы мен зияны да қатар жүреді. Ашық банкингтің қаупін зерттеген Ұлыбританиядағы «Financial Conduct Authority» ұйымының хабарлауынша, банктер жүйені енгізу кезінде деректердің құпиялылығын сақтау мен қауіпсіздік шараларын күшейтуге ерекше назар аудару керек. Оқып отырып, «Қаржы секторына аталған жүйеден қандай қауіп келуі мүмкін?» деген сұрақ туды. Оның жауабын ұйымның ауқымды зерттеу жұмысынан таптық. Сөйтсек, деректер қауіпсіздігі туындайды екен. Себебі қаржы ұйымдары мен үшінші тарап қосымшалары арасында тұтынушылардың қаржылық деректерін алмасу ашық жүреді. Егер қауіпсіздік шаралары дұрыс сақталмаса, деректер ұрлануы немесе рұқсатсыз пайдаланылуы мүмкін. Бұл кибершабуылдар мен алаяқтық тәуекелін арттырады. «F5 Labs» зерттеуіне сүйенсек, 2018–2020 жылдары ашық банкингті пайдаланатын қаржы институттарының шамамен 6%-ы кибершабуылға, атап айтқанда API шабуылдарына ұшыраған. Көрсеткіш 2020 жылы 55%-ға артқан.

«Ұлттық төлем корпорациясы» жеке деректерді қорғау туралы заңнаманы қатаң сақтай отырып, қауіпсіздік мәселесіне ерекше мән береді. «Open banking» жүйесінде қауіпсіздік көпдеңгейлі бақылау жүйесі арқылы қамтамасыз етіледі. Яғни тек аккредиттелген әрі қатаң сәйкес келетін қатысушыларға рұқсат беріледі. Барлық қызмет қауіпсіздік стандарттарына, соның ішінде мобильді банкинг қолданбаларына сәйкес сынақтан өтеді. Сайып келгенде, клиенттер өз деректеріне кімге, қанша уақытқа рұқсат беруді өздері шешеді», деп жауап берді Ұлттық банк.

Елімізде бұл жүйе енгеннен кейін деректерді қорғау мақсатында бірқатар технология мен стандарт пайдаланылмақ. Мысалы, сәйкестендіру мен аутентификацияға арналған «OAUTH 2.0, JWT» кілті, «TLS» криптографиялық деректерді тасымалдау хаттамасы, арнайы деректерді тасымалдау арналары қолданылады. Бұл тәсіл жіберілген деректер мен орындалған транзакцияларды қорғайды.

Қаржы саласына осы жүйе енеді дегелі, банктердің дегбірі қашты. Ақпараттық алаңда ашық айтылмаса да, ашық банкинг алаң туғызды. Мұндай үдеріс шетелдік ірі банктерде де болған. Мәселен, Ұлыбританиядағы «HSBC», «Barclays», «Royal Bank of Scotland» банктері бастапқыда бастамаға қарсылық танытқан. Олардың негізгі қорқынышы – киберқауіпсіздік мәселесі еді. Кей қарсылықтар технологияның дайындығына байланысты жүрді. Көріп отырғанымыздай, уақыт өте келе жүйе жемісін берді.

«Ірі банктердің клиенттер базасына шығуға мүмкіндік туады. Әрине, өзінің QR жүйесін жасаған ірі банктер клиенттерді жоғалтып аламыз деп қауіптенуі мүмкін. Бірақ бірді-екілі ірі банктің бизнес мүддесін емес, халықтың жағдайы мен нарықтың дамуын ойлау қажет. Өз басым осы жүйенің енгізілгенін қолдаймын», дейді сарапшы Айбар Олжаев.

Ұлттық банктің де пікірі осыған саяды. «Ашық банкинг үлкен ойыншыларға да, кішкентай ойыншыларға да бірдей пайда әкеледі. Бәсекелестік күшейіп, ең жылдам әрі тиімді компания жеңеді. Клиентке қолайлы жағдай мен жақсы қызмет көрсетіледі», деп таразылайды ҰБ сарапшылары.